工业机器人深度产业研报!

一、工业机器人行业有望迎来景气拐点

(一)工业机器人销量呈现 3 年周期性,已现转暖信号

1、复盘机器人数据,展现 3 年左右周期性特征

根据 IFR 公布的工业机器人销量数据,2018 年全球共销售 42.2 万台工业机器人,同比增加 10.66%,而国内市场共 计销售 15.4 万台,同比略微减少 1.37%。近几年来中国市场已经成为工业机器人的第一大市场,贡献了超过 30%的 销量。

通过复盘 IFR 公布的 2001 年至 2018 年的工业机器人销量历史数据,全球工业机器人和中国工业机器人的销量增速 有着较为相似的变化趋势,表现出 3 年左右的周期性。从增速低谷到下一个周期低谷的时间段分别为:2002-2006 年, 2006-2009 年,2009-2012 年,2012-2015 年。如果周期性继续延续,现在机器人销量增速应该处于另一个周期性低 谷,销量增速将迎来拐点,机器人行业将有所复苏。

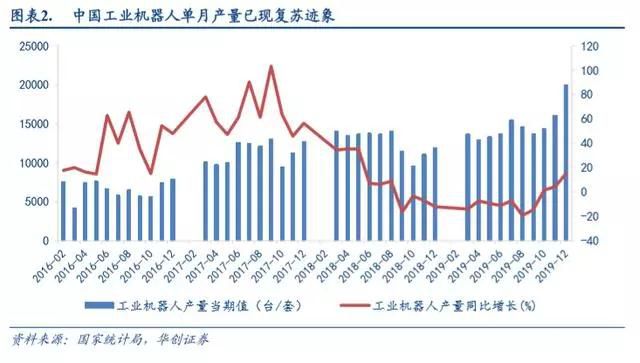

2、行业转暖信号已现,2020 年有望迎来全面回升

根据国家统计局公布,2019 年 12 月国内工业机器人产量 20014 台,同比增长 15.3%。国内工业机器人产量从 2018 年 9 月开始,受到宏观经济下行的影响,经历了连续 13 个月的下滑,自 2019 年 10 月转正,随后增速逐月增加。受 宏观政策的影响,下游制造业有所复苏,其对工业机器人的需求也恢复到正常水平,国内机器人行业转暖信号已经 浮现。

从机器人“四大家族”中的安川电机的订单情况来看,其订单量同比下降 11%,降幅已经连续四个季度环比改善, 2018Q4 收窄 16pct。分业务来看,其主要业务运动控制订单同比下降 8%,较 2019Q1 收窄 18pct;第二大业务机器 人订单增速降幅较 2019Q2 收窄 5pct。订单增速降幅的收窄,同样呈现出弱复苏迹象。

除了国家统计局发布的机器人月度产量数据,我们还追踪了两大工业机器人数据前置指标——减速机企业订单及日 本机器人订单数据,以及与工业机器人下游类似的其他几个通用设备制造业——机床、注塑机、激光器三大行业数 据进行数据交叉验证。

前置指标数据

两大减速器公司订单增速降幅收窄。减速器作为工业机器人最重要的上游零部件,占据工业机器人总成本的 35%, 并且全球市场份额的 75%被日本纳博特斯克(Nabtesco)和日本哈默纳科(Harmonic Drive)两个公司所占据。这两 个公司的订单数据对机器人行业的景气度具有一定的预示作用。从两家订单增速可以看到,相继于 2018Q4 和 2019Q1 出现拐点,降幅收窄。

日本工业机器人订单量增速降幅收窄。日本工业机器人年销量占比世界销量 1/2 左右,中国是其最大销售市场。通 常情况下,日本出口到中国的工业机器人,从下订单到交付需要 6 个月,所以日本工业机器人订单情况可以作为中 国机器人行业领先半年的前置指标。进入 2019 年以来,日本工业机器人订单情况已经有所复苏,降幅收窄。

相关行业数据的佐证

机床、激光器、 注塑机、 工业机器人功能效用不尽相同,但均属于通用设备,其下游应用领域广泛且高度重合, 基 本包含整体制造业,几个子行业发展呈现较强一致性。将四个分支行业的上市公司营业收入增速放在一个时间轴上, 可以观察到呈现一定相似的周期性。所以,从其他几个行业的表现可以从侧面窥探到工业机器人行业的景气情况。

机床产量增速连续两月降幅环比收窄:2019 年 11 月份,国内金属切削机床产量同比虽下降 13.2%, 但降幅已经连 续两个月环比改善,较 9 月份收窄 4.6pct;国内金属成形机床产量同比基本持平,降幅较 9 月份收窄 13.6pct。此外, 据日本机床协会统计,自进入 2019 年以来日本对中国销售机床的订单同比下降趋势也逐渐收窄,反映出国内高端机 床需求有所改善。

(二)制造业固定资产投资筑底回升,支撑机器人行业复苏

1、从宏观上来说,机器人行业与制造业资本开支相关

机器人属于企业的固定资产投资,所以机器人行业的景气度与制造业资本开支有相关性。

制造业固定资产投资持续筑底, 工业机器人下游应用中 3C 领域固定资产投资增速持续回升。2019 年 12 月制造业固 定资产投资累计同比增长 3.1%,增速较前值上升 0.6 个百分点,制造业投资增速仍旧增长乏力。从工业机器人下游 应用领域占比最高的汽车、3C、电气机械三大领域固定资产投资增速来看,12 月汽车、电气机械制造业投资累计同 比增速为-1.5%、 -7.5%,二者皆处于筑底阶段;3C 制造业投资累计同比增速为 16.8%,较前值提升 3 个百分点, 3C 投资增速处于持续上行通道。

PMI 连续三月位于荣枯线以上。2020 年 1 月份,制造业 PMI 为 50,虽然比上月有所减低,但仍然位于荣枯线 50 以 上,显示出制造业继续保持回暖的趋势。

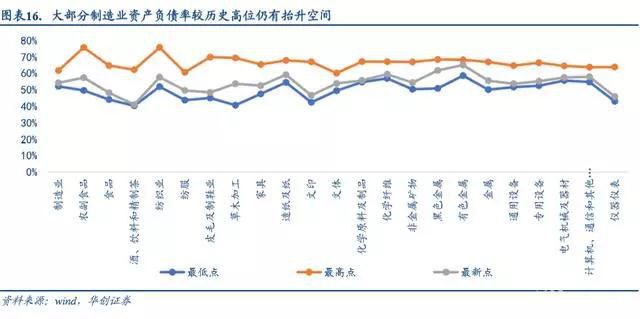

制造业 ROE 三因子拆解显示,制造业投资有望在 2020 年企稳回升。当前制造业的库存处在 2012 年以来的历史低 位,而 ROE 在持续回暖。从杜邦拆解来看,产能利用率在高位盘整,利润率在高位震荡,杠杆率处在低位水平。我 们认为当前制造业是具备足够健康的体质以及能力进行杠杆化扩张,货币政策也有利于制造业扩张意愿的释放。

利润率:利润率总体呈回升趋势,利润总额细分板块分化明显。

杠杆率:资产负债表完成修复,资产负债率较历史高位仍有抬升空间。负债率自 2017 年末见底回升,并呈现持 续向上趋势。大部分细分领域负债率较历史低点已明显回升,但较历史高位仍有抬升空间。